«Лабораторный двигатель» качественной медицины

02.11.2013

26590

Текст: Марат Каирленов, к.э.н.

Развитие лабораторной медицины – один из актуальнейших вопросов повышения качества медицины в нашей стране. Независимые медицинские лаборатории приносят на наш рынок новые медицинские технологии и стандарты оказания услуг. Объем этого рынка выходит в 2013 году на отметку в Т10 млрд., а в 2014 г. уже в $100 млн.

КДЛ для современной медицины

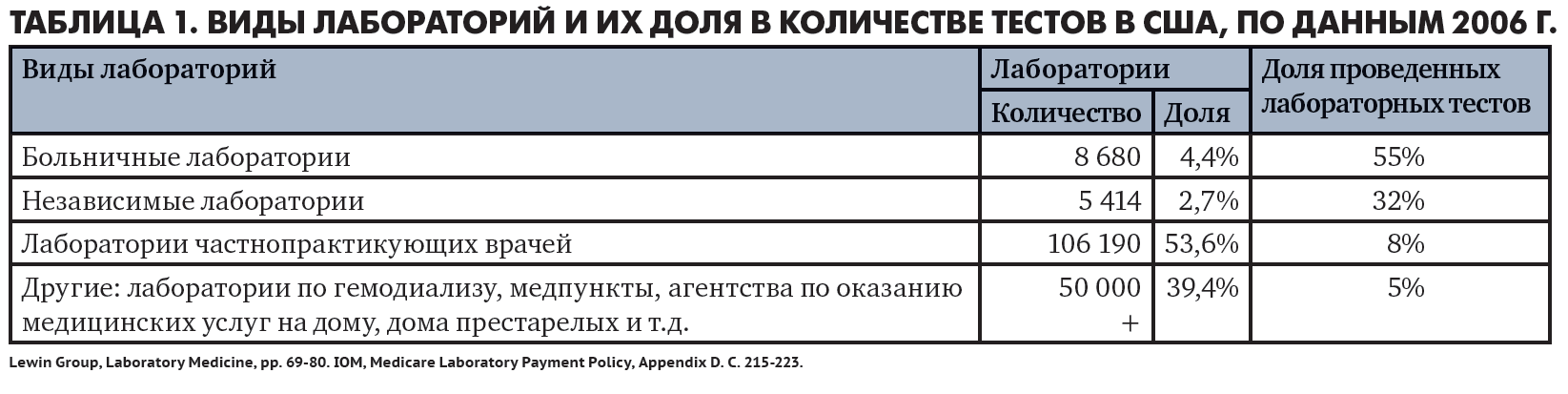

Сегодня лабораторная медицина вы ступает одним из ключевых факторов на всех этапах лечения (рис. 1). Без лабораторных анализов почти невозможно со всей точностью определить симптомы болезни. По сути, у врача лишь три источника информации – как описывает свое состояние сам пациент, его внешний вид и лабораторные данные. При этом последние обеспечивают 94% объективных данных в медицинских картах. Как следствие, лабораторные анализы зачастую служат важнейшим фактором диагностирования, обеспечивая 60-70% медицинских решений в выборе подходящего лечения (к примеру, проверка на аллергии к лекарствам и т.д.) и при оценке влияния принятых мер – замер изменений объективных данных о пациенте – состав крови и т.д.

Объем и темпы роста рынка

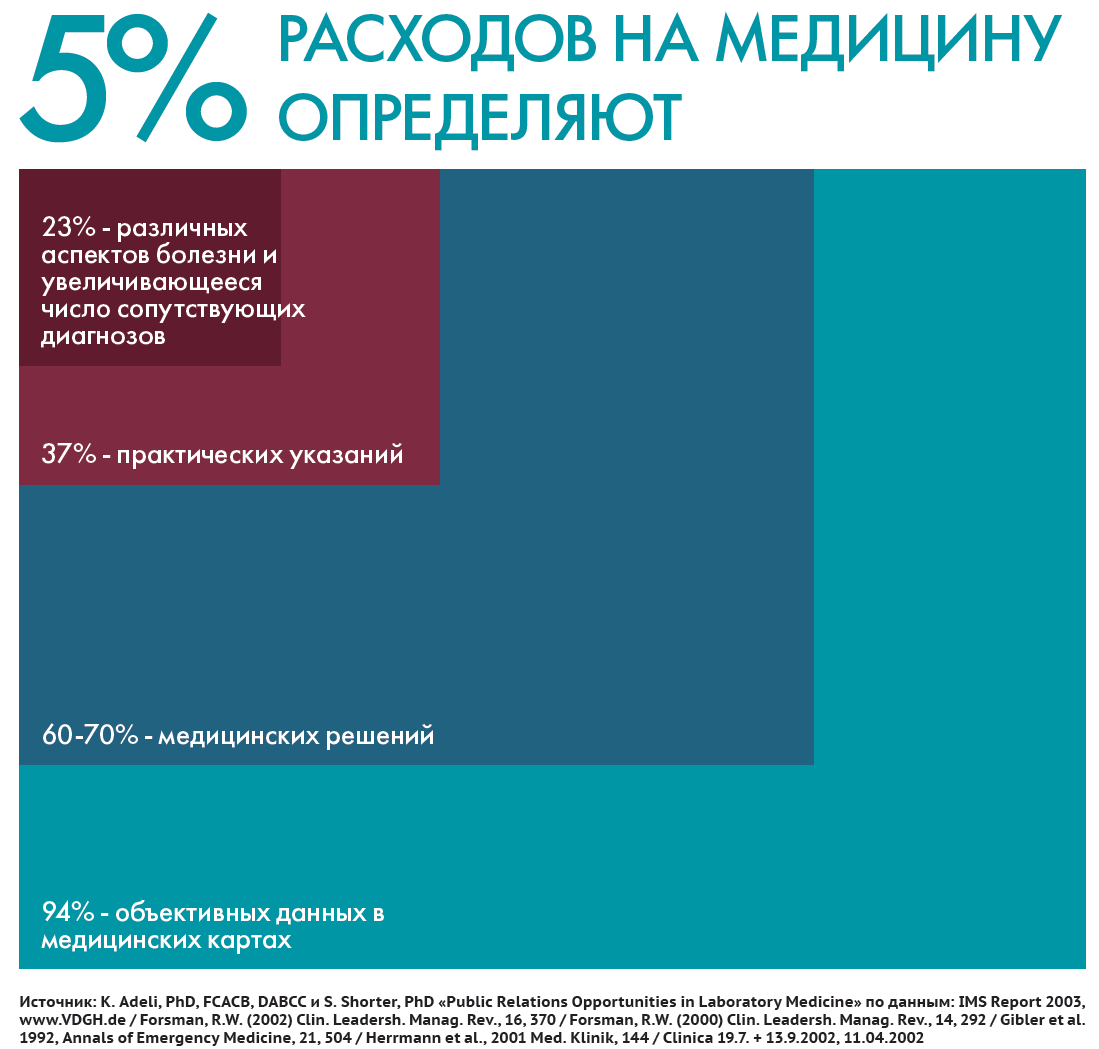

Объем и темпы роста рынка Рассматривая рынок лабораторных услуг, эксперты выделяют 4 его основ ных сегмента: физические лица (само обратившиеся), заказы частных и государственных медицинских организаций и республиканские скрининговые программы. Как отмечает генеральный директор КДЛ «Олимп» Ерлан Сулейменов, рынок примерно на 50% представлен спросом со стороны само обратившихся (15-20%) и заказами частных медицинских центров. Вторая полови на рынка приходится на заказы гос дарственного сектора – медицинских учреждений и в рамках республиканских скрининговых программ. Однако ситуация достаточно сильно разнится от региона к региону. Темпы роста рынка игроки оценивают достаточно позитивно. Так, по мнению г-на Сулейменова, в ближайшие 2-3 года объем рынка будет расти в 1,5-2 раза. Схожих оценок придерживаются и представители Invivo. По словам менеджера по маркетингу лаборатории Invivo Светланы Коган, по итогам 2013 года рынок удвоится и в ближайшие несколько лет сохранит текущие темпы роста. Стоит отметить, что такие темпы роста в лабораторной медицине выглядят вполне нормально. К примеру, китайский рынок лабораторных исследований, под влиянием ре форм, с 2008 года удваивается каждые 3 года. По прогнозам экспертов, китайские независимые лаборатории будут расти в ближайшие 2-3 года темпами свыше 40% (в 1,4 раза) в год. Объем рынка НМЛ можно определить исходя из мировых закономерностей. К примеру, эксперты по американскому рынку оценивают долю лабораторных услуг на уровне 2,3%3 от расходов на здравоохранение. Российские эксперты называют цифру в 5%4. Исходя из особенностей развития отечественного рынка, а именно – прямого перекладывания расходов на анализы на пациентов, надо полагать, что для нашего рынка более адекватна оценка в 5% от общих затрат на медицину. Соответственно, исходя из рас ходов на медицину за 2012 год в Т690,6 млрд, рынок лабораторных услуг в РК можно оценить в Т35 млрд.

Оценивая такой показатель, как доля независимых лабораторий в общей доле рынка лабораторных услуг, игроки демонстрируют достаточно большой разброс мнений – от 15 до 30%. В частности, по мнению г-на Сулейменова и заместителя генерального директора ТОО «ГЕМ», к.м.н. Нурлана Джалялетдинова данный показатель составляет порядка 15%, а по оценкам г-жи Ко ган, - примерно 30%. Исходя из усредненного значения в 20%, объем рынка НМЛ составил, по итогам 2012 года, по рядка Т7 млрд. С учетом ожиданий ро ста рынка в 1,5-2 раза в год, по итогам текущего года объем продаж НМЛ может составить порядка Т10 млрд., а по итогам следующего уже $100 млн.

«Тесты - двигатель прогресса!»

«Тесты - двигатель прогресса!»

Рассматривая драйверы роста, можно отметить, что наряду с «традиционными» – увеличение государственных расходов на здравоохранение, рост населения и его старение (в т.ч. и рост хронических больных), развитие новых направлений медицины и диагностики – огромное значение имеет «догоняющее развитие». Речь идет о развитии рынка по двум направлениям. С одной стороны, можно ожидать расширения перечня анализов, с другой, - роста потребления на душу населения.

Как отмечает генеральный директор КДЛ «ОЛИМП» Ерлан Сулейменов, относительно средние европейские лаборатории осуществляют по рядка 3 тыс. исследований. Наши – на уровне 600-700. Данный факт и определяет особенности маркетинга независимых лабораторий. Для расширения продаж они привлекают зарубежных экспертов, чтобы они показывали нашим медикам новые возможности диагностирования болезней и создавали, таким образом, спрос на новые тесты. После того как данный тест продемонстрировал свою эффективность и применимость на нашем рынке, по нему создают или вносят изменения в существующий диагностический протокол, утверждаемый МЗ РК. Этот процесс занимает до 3 лет. Поэтому в штаты лабораторных сетей (отделы маркетинга, продаж) включают врачей, чтобы врач донес новые технологии до коллег.

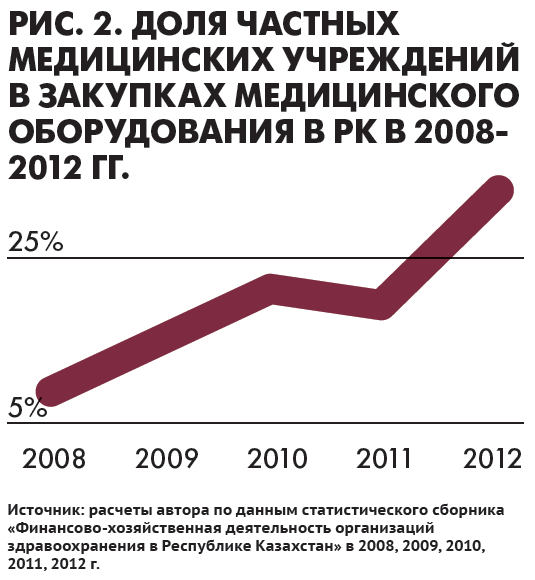

Однако, как правило, для новых тестов требуются дорогостоящие анализаторы, которые могут окупиться только при проведении большого количества тестов. В этом плане сеть клинико-диагностических лабораторий обладает гораздо большими шансами на обеспечение потока тестов. К примеру, в США, независимые лаборатории, занимая всего 2,7% от общего количества лабораторий, выполняют почти 1/3 медицинских тестов (табл.1). С учетом того, что в нашей стране можно говорить о трех игроках республиканского масштаба, и двух- трех – субрегионального, то конкуренция между ними сможет двигать данный процесс с максимально возможной скоростью.

Эксперты отмечают несколько факторов, сдерживающих развитие рынка. Прежде всего, это противоречивые действия регулятора рынка. В частности, речь идет о планах по централизации лабораторных служб государственных медицинских учреждений. По мнению участников рынка, данные действия продиктованы лоббированием со стороны крупных поставщиков медицинского оборудования. По их логике, это решение приведет к тому, что закупать лабораторное оборудование будут только государственные учреждения, где, как известно, ключевое значение имеют размер «откатов» и телефонное право, а не обоснованность цены или условий за купа. Как правило, частные медицинские центры платят меньше за закупаемое оборудование и с гораздо меньшей коррупционной составляющей.

Рассматривая прочие факторы, тормозящие развитие рынка, эксперты отмечают дефицит специалистов в «лабораторной» сфере. Прежде всего, речь идет о ситуации с менеджерами для лабораторного бизнеса. По словам г-на Сулейменова, если анализировать при чины, по которым государственные лаборатории, имея хорошее оборудование, серьезно «хромают» в плане обслуживания, то ключевым моментом вы ступает слабость менеджмента. Дело в том, что заведующие лаборатория ми – это врачи, т.е. они хорошо понимают медицинскую сторону проблемы, но достаточно слабо прочие стороны. Однако сегодня лабораторный бизнес – это очень много вопросов планирования работы (т.к. многие реагенты имеют крайне ограниченные сроки хранения, а доставляются из-за рубежа), сервисного обслуживания оборудования, IT-составляющей и т.д. К примеру, информационная система на одну лабораторию стоит порядка $100 тыс., а общие расходы на одну среднюю лабораторию составляют около полумиллиона евро. Кстати, эти факторы во многом и определяют то, что действующие игроки не ожидают появления в нашей стране новых местных сетевых игроков.

Другим сдерживающим фактором цивилизованного развития рынка, по мнению г-на Джалялетдинова, выступает отсутствие регулярной статистики по количеству проводимых медицинских лабораторных анализов. По явление такой информации было бы весьма полезным подспорьем в определении динамики и тенденций рынка лабораторной диагностики в нашей стране.

Игроки рынка

Анализируя данный фактор, можно отметить формирование трех игроков республиканского масштаба с несколькими лабораториями и примерно с сот ней точек забора биоматериала. Это КДЛ «Олимп», сеть Invivo (ТОО «ЛАБ НЕТ») и ТОО «ГЕМ».

Что же касается развития сетей клинико-диагностических лабораторий в нашей стране, то первым игроком на этом рынке выступила карагандинская компания ТОО «Диагностика». Она была создана в 1996 году на базе Карагандинской областной санэпидстанции. Сегодня компания работает в трех регионах страны – гг. Астане, Алматы и Караганде. Следующим достаточно крупным игроком стало ТОО «ГЕМ» (2000 г.7). Первоначально компания позиционировалась как нише вой игрок – анализы по гемостазу (си стемы свертывания крови). В этом они очень преуспели, сформировав штат хороших специалистов, лабораторную базу, позволяющую выполнять уникальные тесты для нашей страны, на пример для гемофиликов. В последующем стали расширять перечень услуг за счет других сегментов – биохимия,онкомаркеры и т.д., что позволило ТОО «ГЕМ» стать 3-м игроком республиканского масштаба.

Резкие изменения начались в 2007 2008 гг., когда на рынке появились два игрока новой формации – КДЛ «Олимп» и Invivo. Правильно оценив перспективы рынка, они стали быстро строить сетевые компании в разных регионах страны – «Олимп» преимущественно в центральных и северных регионах, а Invivo - в южных. По истечении 5 лет они уже лидировали на рынке, пред ставленные практически во всех регионах страны, осуществляющие по не сколько миллионов тестов в год.

С точки зрения организационного развития крупные игроки уже не только сертифицируются по международному стандарту ISO 15189 «Медицинские лаборатории – Специальные требования к качеству и компетентности», но и проходят международную аккредитацию на соответствие. Отличие сертификации по ISO 15189 от аккредитации в том, что при сертификации вы приглашаете консалтинговую компанию, которая прописывает, что и как у вас делается (т.е. ваши бизнес процессы). Затем торжественно вру чает вам данную «книжку» и дает вам Сертификат, свидетельствующий, что у вас внедрен соответствующий стандарт серии ISO. Как показывает опыт внедрения стандартов серии ISO в компаниях из других отраслей (промышленность, торговля и т.д.), подобные «книжки» могут благополучно лежать в столах, не влияя на реальную работу компании. В случае же аккредитации по ISO 15189 приглашается, как правило, авторитетная консалтинговая компания, которая проверяет выполнение лабораторией данного стандарта. К примеру, КДЛ «Олимп» заканчивает в этом году получение аккредитации по ISO 15189 от ведущих европейских компаний и экспертов.

Анализ стратегии ведущих НМЛ по казал определенные различия. Так, стратегию Invivo можно охарактеризовать как «снятие сливок». Построение сети по продаже лабораторных услуг – географически диверсифицированной (т.е. в разных регионах и странах), с достаточно активным привлечением инвесторов. В частности, в конце 2011 года компания привлекла $7,1 млн за блокирующий пакет акций и направила на расширение бизнеса. В 2013 году, по словам инвестиционного директора компании «АДМ Капитал Алматы», управляющей ФПИ «Kazakhstan Growth Fund», Адиля Осжигита, рассматривается вопрос о дополнительном вливании порядка $5 млн. Занимая вторую позицию в Казахстане, группа компаний Invivo активно идет на внешние рынки, и сегодня она оперирует в четырех странах – Казахстане, Кыргызста не, России и Вьетнаме. По-видимому, проекты за рубежом уже осуществляются в основном как частные проекты основателя Invivo laboratory Нурбека Тойчубаева.

В случае с КДЛ «Олимп», по словам г-на Сулейменова, стратегия компании ориентирована на занятие устойчивых лидерских позиций на казахстанском рынке, и уже затем экспансией за рубеж. В этой связи 2014 год КДЛ «Олимп» посвятит началу экспансии на рынки близлежащих государств.

Бурный рост рынка клинико диагностических услуг и, в целом, рас ширение частной составляющей в отечественной медицине определили по явление новой волны игроков как отечественных, так и иностранных. Среди отечественных можно назвать ТОО клинико-диагностическую лабораторию «MegaLab” (г. Шымкент), лабораторию Veritas (г. Алматы) и др. Эти игроки располагают по одной лаборатории и несколькими приемными пункта ми, ориентируются на достаточно высокий уровень оказания услуг. Косвенным признаком можно считать наличие собственных сайтов для улучшения связей с клиентами.

Среди иностранных – это запуск первого франчайзингового проекта в г. Актобе с лидером российского рынка - независимой сетью лабораторий Инвитро. Высказываются мнения, что экспансия российских игроков определит появление еще одного-двух игроков республиканского масштаба. В частности, по словам генерального директора КДЛ «Олимп» Ерлана Сулейменова, ведущие российские независимые клинико-диагностические компании за последние несколько лет привлекли иностранных инвесторов и начинают использовать технологию франчайзинга для расширения сетей.

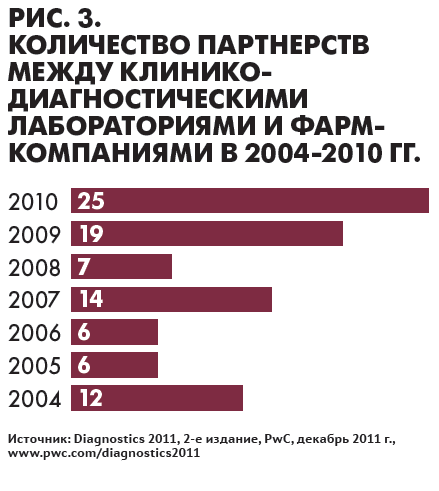

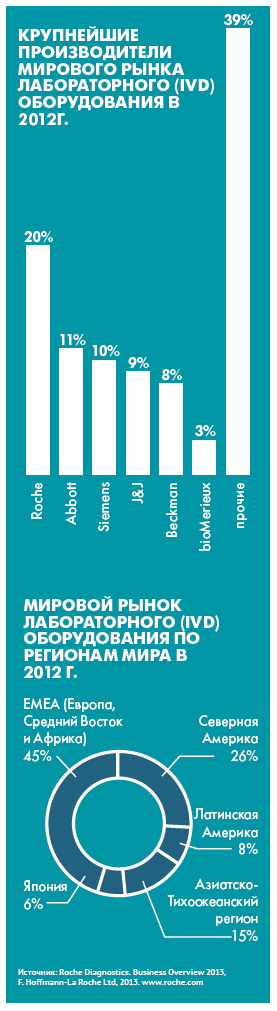

Действительно, как отмечает на своем сайте компания KDL, в 2010 году она договорилась о стратегическом партнерстве с компанией Beckman Coulter (США), являющейся одним из мировых лидеров по производству лабораторного оборудования реагентов и расходных материалов, и с компанией Vision4health, (Германия), лидером в Европе по инсталляции и сопровождению лабораторно-информационных си стем и прикладных IT-приложений для лабораторий. Кстати, на мировом рынке, по данным исследования PwC, наблюдается быстрый рост стратегических партнерств и поглощений НМЛ со стороны производителей лекарственных препаратов (рис. 3).

Технология франчайзинга предполагает использование ресурсов раз личных инвесторов. В частности, компания-франчайзор передает право использования бренда компании на определенной территории и определенное время, предлагает детальное описание своих бизнес процессов и обучает сотрудников франчайзи. В свою очередь, инвестор покупает оборудование, нанимает сотрудников, которых обучает франчайзор, и начинает работать по его технологии и под его брендом. В итоге, франчайзор получает расширение платежей за аренду бренда со стороны франчайзи и расширение узнавания своего бренда. В то же время франчайзи (инвестор) получает свой бизнес, работающий под известным брендом, с отработанными технологиями, возможностью консультаций у опытного предпринимателя (франчайзора) и т.д.

Таким образом, наш рынок, по видимому, входит в период «слияний и поглощений». И здесь можно выделить следующие несколько факторов. Первый и ключевой момент: часть государственных топ-менеджеров охватила идея всеобщей централизации. В частности, централизации лабораторных служб в городах. Так, произошло преобразование 4-й поликлиники в г. Астане в лабораторный центр. Как уже сказано выше, заказы государства составляют примерно 50% рынка для не зависимых лабораторий, и эта часть сейчас под угрозой.

Конечно, по мнению экспертов, в условиях предоставления все большей самостоятельности государственным медицинским учреждениям (планы по ГЧП и дальнейшей приватизации медицинских учреждений) врачи и пациенты будут выбирать качественных поставщиков лабораторных услуг. С учетом качества менеджмента в государственном медицинском секторе и особенностей текущей системы государственных закупок очевидно, что НМЛ продолжат неплохо развиваться. Вместе с тем один-два года, пока «мода» на централизацию не «поостынет» и уровень самостоятельности государственных медицинских учреждений реально не повысится, бизнес НМЛ будет под определенным давлением. Со ответственно, в этот период надо расширять клиентскую базу за счет других сегментов, что потребует дополни тельных финансовых ресурсов. С учетом общего нарастания конкуренции на рынке (появление новых игроков, в т.ч. иностранных) варианты привлечения инвесторов становятся достаточно интересными для текущих игроков.

Другим системным фактором можно считать общемировой тренд по укрупнению лабораторного бизнеса. В частности, в США из 10 крупнейших НМЛ образца 2001 года к 2008 году 8 были поглощены двумя лидерами рынка Quest Diagnostics, Inc. и LabCorp. Логи ка укрепления состоит в экономии от масштаба. Согласно оценке американских экспертов, крупнейшие НМЛ платят за реагенты и оборудование на 30 50% меньше, чем больницы и более мелкие лаборатории.

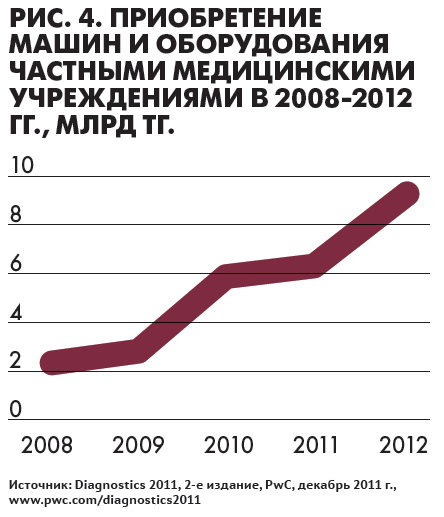

Рассматривая расходы на покупку машин и оборудования частными медицинскими организациями, заметим, что они растут достаточно быстро (рис. 4). За последние 5 лет их объем вырос в 4 раза, до $60 млн. Значительную часть этих расходов, по мнению нами экспертов, составляет закупка лабораторного оборудования. В ближайшие несколько лет, как почти едино душно считают эксперты, закупки медицинского оборудования продолжат расти такими же темпами. Г-н Сулейменов полагает, что рост закупок оборудования связан еще и с общим физическим износом лабораторного оборудования в медицинских учреждениях (в основном государственных) и быстрым обновлением текущего. В частности, если раньше лабораторное оборудование можно было обновлять раз в 5-10 лет, то сейчас речь идет о 2-3 годах.

Закупают отечественные игроки но вое оборудование практически только европейских и американских производителей. С одной стороны, растут до ходы и потребности населения, с другой – высока доля на рынке закупок оборудования государственных медицинских учреждений. Последние покупают только новое оборудование, а по скольку на них ориентированы все поставщики, то они и не связываются с поставками на наш рынок бывшего в употреблении иностранного оборудования.

Закупки оборудования осуществляются в основном за «наличные» ввиду относительной неразвитости других инструментов – лизинга, кредитов производителей (реагентные контракты). Дело в том, что реагентные кон тракты, по словам опрошенных нами экспертов, заключаются в основном на срок от года до трех лет и предполагают активную загрузку данного оборудования для обеспечения окупаемости. Подобный «поток клиентов» способны обеспечить лишь крупные, как правило, сетевые игроки.

Похожие статьи

1. Рынок медицинских услуг: госбольницы наступают, но ополчение решает все2. Фармацевтический рынок Казахстана: дела все хуже?

3. Качество в медицине – 3D

4. Виды клиентов в медицинских учреждениях

5. Мировые выставки в медицине